法人化の年収目安は?~メリットとデメリット、個人事業主との違いも解説~

個人事業主としての収入が一定額になると、所得税の負担を重いと感じる方が多いようです。個人事業主の税率は年収が増えるほどに上がり、一定額を超えると法人税の税率を超えます。そのため法人化によって節税効果を得ることが可能ですが、年収いくらから法人化を検討すればいいのでしょうか。節税効果を得るためには、正しい知識で目安を知ることが重要です。

また、法人化すると税金面以外でも変化があるため個人事業主と法人の違いも理解する必要があります。

ここでは法人化を検討する年収の目安と、その理由を丁寧にご紹介します。年収の目安を知って適切な時期に法人化を検討することで、自身にとってより満足できる事業展開を目指しましょう。

目次

法人化を検討する年収の目安は800万~900万円

年収が800万~900万円になると、法人化を検討するほうが良いとされています。というのも、この水準になると個人事業主として所得税を納めるよりも、法人して法人税を納めるほうが税負担が軽減するケースが出てくるからです。

※ここでの年収は以下の通りで、「課税所得」と同義に扱っています。

年収=総収入額(売上)-経費や所得控除を差し引いた額

なお、年収を総収入(売上)と捉える考え方もあります。その場合は、経費等で差し引かれる額を100万~200万円程度と仮定し、法人化の年収目安を1,000万円程度とすることが多いです。

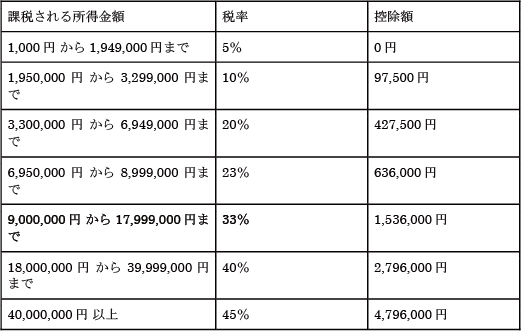

個人事業主の所得税は、収入から経費や控除を差し引いた「課税所得」に対して課税されます。この所得税の課税方法には、課税所得が増加するにしたがって税率も上がっていく「超過累進課税」が採用されています。

課税所得と、適用される税率の関係は下記の表の通りで、課税所得900万円からは税率が「33%」です。

出典 国税庁「No.2260所得税の税率」

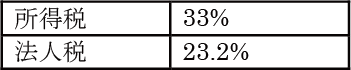

一方、法人税の最大税率は「23.20%(※)」です。つまり、課税所得900万円のケースで所得税と法人税を単純に比較すると、個人事業主の所得税のほうが税負担が重くなるのです。

※資本金1億以下の普通法人の場合

参考 国税庁「No.5759法人税の税率」

このように、単純に税率で考えると「課税所得が900万円」が、法人化により節税になる水準です。

現在個人事業主でいずれ法人化したいとお考えの方は、課税所得が800万円を超えそうな見込みが出てきましたら法人化を具体的に検討してみるとよいでしょう。

売上1,000万円が目安になるケース

なかには、売上1,000万円が法人化の目安になるケースもあります。2023年10月からインボイス制度が開始されましたが、インボイス登録していない個人事業主にとっては以下の理由で引き続き目安になりえます。

まず、課税売上高1,000万円以下の事業者は、消費税の納税義務が免除される「免税事業者」になることが可能です。しかし、売上1,000万円を超えた「2年後」から免除は適用されず、消費税課税事業者となります。

またそれとは別に、原則として新規に設立した法人(個人事業主からの法人化を含む)も、設立1期目・2期目は免税事業者になれるのです。

つまり、課税売上高1,000万円超となった個人事業主が、消費税の課税事業者となるタイミング(翌々年)で法人化すると、その後2年間消費税の納税義務が免除されるのです。 合わせて、消費税の納税が最大で4年先延ばし可能です。

インボイス制度に登録すると課税売上高にかかわらず消費税の課税事業者になります。事業者にインボイス制度への登録義務はありませんが、取引先との関係でインボイス制度に登録する事例は少なくありません。

というのも、取引先(買手)が消費税の仕入税額控除を行うには、売手の発行する請求書等がインボイス制度に対応したものでなければならないからです。そのため、「売上1,000万円が法人化の目安になる」ケースの該当者は今後減っていくと考えられます。

法人化によるメリット

個人事業主が法人化するメリットを5つご紹介します。法人化を検討する場合は、前述したような節税以外の観点も踏まえて慎重に判断することが必要です。

【法人化によるメリット5つ】

- 社会的信用が増す

- 経費の項目が増える

- 配偶者控除等の適用が可能となる

- 赤字の繰越期間が最大10年間になる

- 退職金制度の整備ができる

社会的信用が増す

個人事業主よりも法人のほうが社会的信用を得やすいです。法人は登記が必要であり、登記謄本により会社の所在地や資本金、企業方針といった実態を確認できるからです。信用が増すことで、より大きな取引が可能になることや、資金調達において有利になることが期待できます。なお、会社のなかには社内規定で対法人でしか取引をしないとしている会社もあります。

経費の項目が増える

法人になると、経費に計上できる項目が増加します。代表的なものが給与です。法人化すると従業員への給与を経費にできますし、経営者の役員報酬も経費として計上(※)できます。

※所定の要件を満たす必要があります。

役員報酬は受け取った個人に対して所得税が課税されるものの、給与所得控除が適用可能です。

給与所得控除とは給与収入から所定の給与所得控除額を差し引ける制度です。給与所得控除によって、経営者個人の所得も節税が見込めます。

そのほか、車を法人名義にすれば事業での使用割合に応じた部分を経費に計上できます。また、法人名義で家を購入して社宅とすれば、費用を経費することが可能です。

なお、個人事業主の場合、売上から必要経費を差し引いた残りが課税所得となり、給与という概念はありません。そのため給与所得控除もありません。

配偶者控除の適用が可能となる

法人化することで、家族に働いてもらったときも配偶者控除等を適用することができます。

家族を役員にしたり従業員として雇ったりすると給与(役員報酬)を支払ますが、所得要件を満たせば配偶者控除や配偶者特別控除を適用して節税へと繋げられるのです。ただし、配偶者控除/配偶者特別控除は控除を受ける納税者本人(ここでは経営者)の所得制限もある点に注意が必要です。

個人事業主でも家族を青色事業専従者とすることができます。しかし青色事業専従者は対象となる事業に専ら従事していることが求められますし、所得要件を満たしていても扶養控除の対象外です。また、給与額も『相当であると認められる金額』でなければなりません。

参考 国税庁「No.2075 青色事業専従者給与と事業専従者控除」

赤字の繰越期間が最大10年になる

法人化すると、赤字の繰越期間(欠損金の繰越控除)が最大で10年間となります。

事業年度で赤字(損失)が生じた場合、この制度を利用することで次年度へ赤字を繰り越すことができます。法人の場合は、損失を最大10年間繰り越せるため、長期的な節税が可能です。世界的不況やパンデミックなど、事業に大きな打撃が生じた際に利用することで、その後の回復期を乗り越えやすくなるでしょう。

個人事業主でも繰越控除は利用できますが、控除期間は3年です。

退職金制度を整備できる

法人化することで、退職金制度を整備し、経営者含めて会社から退職金を受け取れるようにすることができます。退職金は 会社の経費に計上でき節税が見込めることや、経営者自らの将来の安心が得られるメリットがあります。そして、退職金制度があることで社員募集時の訴求にもつながります。

役員の場合は定款(※)、もしくは株主総会の決議で支給額を決定します。従業員の場合は勤続年数や給与額などを基準に社内で退職金規程を定めます。

個人事業主の場合もiDeCo(個人型確定拠出年金)や小規模企業共済に加入することで退職金を準備することは可能ですが、法人の場合は自社独自の退職金制度を整えられます。

※定款とは、法人の基本事項や経営方針、事業内容などを定めたもの

法人化によるデメリット

メリットがある一方で、法人化によるデメリットもあります。法人化によるデメリットを4つご紹介するので、メリットとデメリットのどちらが大きいか見極めていきましょう。

【法人化によるデメリット4つ】

- 設立の手間と費用がかかる

- 赤字でも法人住民税が課税される

- 社会保険の加入義務が発生する

- より厳格な会計処理が必要となる

設立の手間と費用がかかる

設立には準備が必要ですし、費用もかかります。 商業登記は必要な書類を段取りよく準備して、正しく行わなければなりません。もちろん、資金準備も重要です。

【設立の大まかな流れ】

- 法人の概要を決める

- 法人用の実印を作成する

- 定款を作成し、公証役場で認証を受ける

- 出資金(資本金)を払い込む

- 申請書類を準備し、法務局で登記申請する

特に、定款は法人運営の指針となるものです。納得いくものを作成するのはもちろん、必ず記載しなければならない事項(絶対的記載事項)は必ず盛り込むなど、ルールに則った正確な内容が求められます。変更する際には別途費用や手続きが発生するので、記載内容を入念に検討し、慎重に作成することが必要です。

また、設立のための書類は取締役の就任承諾書や取締役の印鑑証明書、出資金(資本金)の払込証明書など複数の書類を用意しなければなりません。

設立の際は定款の認証手数料、収入印紙、登録免許税などが発生し、実費で約22~24万円はかかります。

なお、定款作成においても商業登記の登記手続きにおいても弁護士、税理士、司法書士、行政書士といった専門家の助けを借りることができます。ただし、その場合は専門家へ報酬を別途支払う必要があります。

費用面はもちろんかかる手間も少なくないため、定款の準備から登記手続きまでトータルの負担感を考慮しましょう。

赤字でも法人住民税が課税される

法人化することで法人住民税が課税されますが、これは赤字でも発生します。

法人住民税は均等割と法人税割率からなり、均等割額は利益の有無に関わらず毎年発生します。均等割額は法人の規模によって異なりますが、最低でも7万円ほどです。ただし、法人税割は赤字であれば課税されません。

参考 総務省「法人住民税」

社会保険の加入義務が発生する

法人化すると社会保険(健康保険と厚生年金保険)の加入義務が生じます。社会保険料は会社と従業員の折半です。従業員が増えるほど負担が大きくなる点に注意します。また、社会保険料は原則として、毎月計算して納付しなければならず、事務作業の手間も考慮しなければなりません。

なお、新規の加入手続きは法人登記後、5日以内です。設立準備と一緒に社会保険加入の準備も必要です。

参考 日本年金機構「厚生年金保険料等の納付」「新規適用の手続き」

より厳格な会計処理が必要

法人は、個人事業主よりも会計処理が複雑です。

会計には、税金に関する税務会計と財務状況を明らかにする財務会計があります。個人事業主は基本的に、確定申告による税務会計を適切に行えば問題ありません。しかし法人化すると、株主や取引先に財務状況を知らしめることが求められるようになり、財務諸表を作成する財務会計が必要です。税務会計と財務会計両者は利益(益金)と経費(損金)の線引きが若干異なるといった違いがあるので、理解して会計処理をしなければなりません。

法人化が向いている方

上記のような法人化の目安や、メリット・デメリットを踏まえると、法人化が向いているのは以下に挙げるような方です。

資金調達や雇用を積極的に行って事業を拡大させたい方

事業拡大の展望がある方は、法人化に向いています。前述の通り法人は社会的信用が増すため、雇用や資金調達に有利となるからです。法人化に際しては会計処理の複雑化や社会保険の加入義務が発生するといったデメリットがありますが、雇用促進を図れば、事務作業の手間をフォローできる体制が取れます。また、資金調達によって事業のさらなる発展も実現すれば、事業拡大と事務体制強化の好循環が期待できます。

年収800万円以上が継続する見込みの方

年収が800万円(もしくは年間の売上1,000万円)超で経営状態が安定している方は、今後の節税効果を見込むと法人化が向いています。1章でもお伝えしたように、長期的な 税負担を考えると法人化することで、節税効果がより大きくなると考えられるからです。

設立の手間は原則として最初のみですし、事務作業の手間も慣れや仕組化によって解決できる可能性が高まるので、積極的に検討してみましょう。

まとめ

個人事業主は課税所得が900万円になると、税率の面から法人化したほうが節税になるケースがあります。年収800万~900万円の段階で、法人化を検討しましょう。しかし、法人化によるデメリットも忘れてはいけません。

法人化によるメリットとデメリットを理解したうえで、今後の事業ではメリットとデメリットのどちらが大きいかを見極める必要があります。今後の事業の方向性やご自身の志向に合った選択をすることで、働き方の満足度を上げつつ適切な選択ができることでしょう。