Q21 9号買換え(概要)

目次

Q21 9号買換え(概要)

10年超所有している事業用資産を売却し、新たな事業用資産を購入した場合、買換え特例の適用を受けることができると聞きました。税制改正された内容も含めて教えてください。

10年超所有した事業用資産を売却し、一定の事業用資産を購入した場合には、9号買換えの特例を受けることができます。

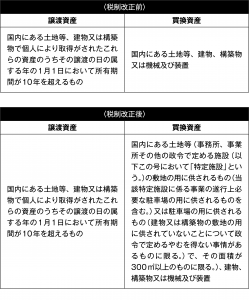

ただし、平成24年の税制改正により、買い換える資産が土地等の場合については、一定の要件が設けられました。

ただし、平成24年の税制改正により、買い換える資産が土地等の場合については、一定の要件が設けられました。

【解説】

事業用の買換えの特例とは、事業用資産を売却した場合に発生した譲渡益について、将来に課税を繰延べる特例です。

中でも9号買換え(旧16号買換え)は、通称「何でも買換え」と呼ばれ、国内にある10年超所有している事業用資産を売却し、新たに国内にある事業用資産を購入すれば適用を受けられるという使い勝手のよい制度でした。

ただし、平成24年の税制改正により、買換資産の範囲が以下の通り改正されました。

税制改正後は、土地等を買換資産とする場合に、以下の2つの要件が設けられています。

(1)面積要件

面積が300㎡以上のものに限られます。

(2)特定施設の敷地であること

特定施設とは、事務所、工場、作業所、研究所、営業所、店舗、倉庫、住宅その他これらに類する施設(福利厚生施設以外のもの)が該当します。

また、駐車場の場合は、その駐車場を管理する事務所などの建物等がない限り、原則買換資産として認められません。

ただし、都市計画法などの一定の規定により、建物が建てられないことについてやむを得ない理由がある場合には、認められます。

なお、この特例の適用期限は平成26年12月31日までとなっております。

Q22 9号買換え(事例1)

私は夫婦で工場を営んでおりましたが、このたび地域の再開発に伴い、私と妻が共有している現在の工場を売却して、他の地域に新たに工場を買取る予定です。購入する工場用地は500㎡ですが、私が3/5、妻が2/5の資金を捻出して購入するつもりです。

売却に伴う税金をなるべく抑えたいので買換特例を適用するつもりですが、気をつける点はございますか。

売却に伴う税金をなるべく抑えたいので買換特例を適用するつもりですが、気をつける点はございますか。

平成24年の税制改正により、買換え資産については面積要件が設けられています。共有で買換資産を取得した場合の面積の判定は、共有地の総面積に取得者の共有持分の割合を乗じて計算した面積により判定することになります。

【解説】

1、税制改正前の取扱い(9 号買換え)

税制改正前の事業用の買換えについては、買換資産について特に制限はありませんでした。よって、国内にある土地等、建物、構築物、又は機械及び装置であれば適用を受けることができました。

2、税制改正後の取扱い

前のQ21にある通り、買換資産が土地等の場合については

<1>面積要件、

<2>特定施設の敷地であることが要件となりました。

<1>の面積要件については、面積が300㎡以上である必要がありますが、共有で取得した場合には、共有地の総面積に取得者の共有持分の割合を乗じて計算した面積により判定することになります。

あなたと妻の場合、以下のように判定します。

あなた:500㎡×3 /5=300㎡≧300㎡ ∴適用あり

妻 :500㎡×2 /5=200㎡<300㎡ ∴適用なし

よって、買換資産を土地等にした場合、あなたは買換え特例の適用を受けることができますが、妻は買換え特例の適用を受けることができません。

Q24 1号買換え(概要)

東京23区内で親の代から経営してきた印刷工場を廃業することにしました。この印刷工場の土地を売却し、その資金で妻の実家のある地方都市で再度印刷工場をやってみようかと夫婦で話しております。

印刷工場の土地は親から相続した土地で、売却の税金が心配です。税金を減らす方法はありますか?

印刷工場の土地は親から相続した土地で、売却の税金が心配です。税金を減らす方法はありますか?

事業用の資産を買い換えたときの特例を適用できれば、土地の譲渡益の一部に対する税金を将来に繰延べることができます。

【解説】

1、事業用資産の買換えの特例とは

個人が、事業の用に供している特定の地域内にある土地建物等を譲渡し、譲渡してから一定の期間内に特定の地域内にある土地建物等を取得し、取得後1年以内にその購入した資産を事業の用に供したときは、譲渡した資産の譲渡益のうち一部分の税金を繰延できる制度です。

2、1号買換え

この特例は譲渡する資産と購入する資産の組み合わせによって、現在10の特例が規定されています。ご質問の場合は1号買換えが適用できると思われますが、買換え特例の中でも代表的なもののひとつです。

この特例は譲渡する資産と購入する資産が以下の条件に合致することにより適用できます。

(譲渡する資産)

既成市街地等内にある事務所や事業所として使用されている建物又はその敷地の土地

譲渡した年の1月1日現在で、所有期間が10年を超えるもの

(購入する資産)

既成市街地等外にある事業用の土地等や、建物、構築物、機械装置

ご質問の場合、売却する土地は東京23区内ですので、既成市街地等に該当します。妻の実家の地方都市が既成市街地等外に該当し、その区域内で印刷工場として使用する土地建物として購入すれば、東京の土地建物等の売却により発生する譲渡益の一部について、課税を繰延べることができます。

3、既成市街地等とは

以下に掲げる区域をいいます。

<1> 首都圏整備法第2条第3項に規定する既成市街地

<2> 近畿圏整備法第2条第3項に規定する既成都市区域

<3> 首都圏、近畿圏及び中部圏の近郊整備地帯等の整備のための国の財政上の特別措置に関する法律施行令別表に掲げる区域

| 既成市街地等の範囲の表 | ||

| 都府県名 | 既成市街地等 | |

| 首都圏 | 東京都 | 23区・武蔵野市の全域 三鷹市の特定の区域 |

| 神奈川県 | 横浜市・川崎市の特定の区域 | |

| 埼玉県 | 川口市の特定の区域 | |

| 近畿圏 | 大阪府 | 大阪市の全域 守口市・東大阪市・堺市の特定の区域 |

| 京都府 | 京都市の特定の区域 | |

| 兵庫県 | 神戸市・尼崎市・西宮市・芦屋市の特定の区域 | |

| 中部圏 | 愛知県 | 名古屋市の特定の区域 |

譲渡や購入した土地等が、上記の地域又は区域に該当するかどうかの判定は、その土地等を譲渡した時又は取得した時の現況によるものとされています。従って、1号買換えの適用を受けようとする場合には、譲渡及び購入の直前において、当該資産の所在する各市町村へ、上記の地域に該当するかどうかの確認が重要です。取得時に既成市街地外で、その後既成市街地内に取り込まれた場合でも適用はできます。

5、課税の対象となる譲渡所得の計算

(1)売却代金以上の事業用資産を購入した場合

<1>収入金額 売却金額×20 %

<2>必要経費 (売却した資産の購入代金+譲渡に係る費用)×20 %

<3>譲渡所得の金額 ①−②が税金の対象となります。

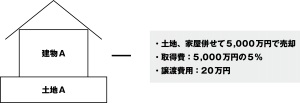

例えばご質問の場合、土地建物を5 ,000万円で売却(譲渡費用500万円)、6,000万円の土地建物を購入した場合には

<1>収入金額 5 ,000万円×20 %=1 ,000万円

<2>必要経費 5 ,000万円×5 %=250万円

(相続で取得し、取得価額が不明のため概算取得費を適用)

(必要経費250万円+譲渡費用500万円)×20 %=150万円

<3>譲渡所得の金額 ①−②=850万円が税金の対象となります。

(2)売却代金未満の事業用資産を購入した場合

<1>収入金額

(売却金額−買換資産の購入代金)+買換資産の購入代金×20 %

<2>必要経費

(売却した資産の購入代金+譲渡に係る費用)×上記÷①売却金額

<3>譲渡所得の金額 <1>−<2>が税金の対象となります。

例えばご質問の場合、土地建物を5000万円で売却(譲渡費用500万円)、3000万円の土地建物を購入した場合

<1>収入金額 5 ,000万円−3 ,000万円=2 ,000万円

3 ,000万円×20 %=600万円

2 ,000万円+600万円=2 ,600万円

<2>必要経費 250万円+500万円=750万円

2 ,600万円÷5 ,000万円=0 .52

750万円×0 .52 =390万円

<3>譲渡所得の金額 <1>−<2>=2 ,210万円が税金の対象となります。

Q25 1号買換え(事例1)

私が経営している会社の工場が移転することになりました。これに伴い、会社の工場の敷地として私個人が所有していた土地を売却することになりました。この売却代金を使って、同じく新しい工場の敷地を私個人が購入し、会社に賃貸することになりました。

事業用資産の買換えの特例を適用して、税金の繰延べをしようと考えていますが、留意する点はありますか?

事業用資産の買換えの特例を適用して、税金の繰延べをしようと考えていますが、留意する点はありますか?

以下について確認が必要です。

1. 譲渡する資産及び購入する資産の区域の確認

2. 購入する土地の面積の確認

3. 譲渡する資産の所有期間の確認

4. 購入する期間

5. 事業の用に供する期間

1. 譲渡する資産及び購入する資産の区域の確認

2. 購入する土地の面積の確認

3. 譲渡する資産の所有期間の確認

4. 購入する期間

5. 事業の用に供する期間

【解説】

1、区域の確認

1号買換えを適用する場合には、譲渡する資産の区域が既成市街地等の区域内にあるかどうか、購入する資産の区域が既成市街地等外にあるかどうかの確認が必要です。もちろん既成市街地外であっても、海外は含みません。既成市街地等内の市で一部の区域が対象となっている場合は、必ず当該市当局に確認することが必要です。

2、購入する土地の面積の確認

購入資産が土地等である場合には購入する土地等の面積が原則として、譲渡した土地等の面積の5倍以内という制限があります。この5倍を超えると、超える部分は特例の対象とならないことになっています。なお一定の農地へ買換えた場合は、10倍以内になる場合があります。

例えば、譲渡資産 300㎡ 6,000万円(昭和56年取得、取得価額3 ,000万円)

買換資産 2,000㎡ 6,000万円

買換えの対象となる部分2,000㎡のうち、300㎡×5=1,500㎡が対象となります。

6,000万円×1,500㎡÷2,000㎡ =4,500万円

譲渡所得の計算

収入金額:6 ,000万円−(4 ,500万円×80 %)=2 ,400万円

必要経費:3 ,000万円×2 ,400万円÷6 ,000万円=1 ,200万円

2,400万円−1 ,200万円=1 ,200万円が譲渡所得の金額となります。

3、譲渡する資産の所有期間の確認

譲渡する資産は、譲渡した日の属する年の1月1日において所有期間が10年を超えていることが条件となっています。購入した日から譲渡した日までが10年を超えるという条件ではないので注意が必要です。

4、購入する期間

譲渡した年、譲渡した翌年中、譲渡した前年中に資産を購入することが要件となっています。

5、事業の用に供する期間

資産を購入した日から1年以内に事業に使用することも要件です。購入してから1年以内に事業に使用しなかった場合には、特例は適用できません。

6、適用期限

この特例の適用期限は、平成26年12月31日までとなっています。

Q27 固定資産の交換の特例(概要)

20年前に2,000万円で購入した駐車場が現在時価4,000万円となっています。私の自宅の近くで弟も駐車場を経営しており、利便性を考え交換しようかと思います。弟はこの土地を10年前に2,000万円で購入しており、時価5,000万円なので現金1,000万を支払うこととしました。この場合所得税がかからないと聞いたことがあるのですが、具体的に内容を教えていただけますか。

あなたは固定資産の交換の特例により、適用要件を満たせば課税されませんが、弟さんは交換差金を受け取りましたのでその部分についてのみ課税されます。

【解説】

個人が土地や建物などの固定資産を同じ種類の固定資産と交換したときは、譲渡がなかったものとする特例があり、これを固定資産の交換の特例といいます。ただしこの特例が受けられる場合でも、交換に伴って相手方から金銭などの交換差金を受取ったときは、その交換差金が所得税の課税対象になります。

この特例の適用を受けるためには、次のすべての要件を満たす必要があります。

1、適用要件

<1>交換譲渡資産と交換取得資産は、いずれも固定資産であること。

不動産業者などが販売のために所有している土地などの資産は、棚卸資産となるため、特例の対象になりません。

<2>交換譲渡資産と交換取得資産は、いずれも土地と土地、建物と建物のように同一種類の資産であること。

この場合、土地には借地権が含まれ、建物には建物に附属する設備及び構築物が含まれます。

<3>交換譲渡資産と交換取得資産は、それぞれの所有者が1年以上所有していたものであること。

<4>交換取得資産は、交換の相手が交換のために取得したものでないこと。

<5>交換取得資産を、交換譲渡資産の交換直前の用途と同じ用途に使用すること。同じ用途に供したかどうかは、その資産の種類に応じ、おおむね次に掲げる区分により判定することとされています。

イ、土地にあっては、宅地、田畑、鉱泉地、池沼、山林、牧場又は原野、その他の区分

ロ、建物にあっては、居住の用、店舗又は事務所の用、工場の用、倉庫の用、その他の用の区分

<6>交換譲渡資産の時価と交換取得資産の時価との差額が、これらの時価のうちいずれか高い方の価額の20 %以内であること。

なお、20 %を超える場合には、この特例は適用されません。

ご質問の金額判定は以下のように計算することになります。

5 ,000万円−4 ,000万円=1 ,000万円≦5 ,000万円×20 %

2、交換差金

弟さんは、交換差金部分について課税され、譲渡所得金額は次の算式により計算されます。

<1>算式

交換差金の金額−(交換譲渡資産の取得費+譲渡経費)X交換差益の金額/交換取得資産の時価+交換差金等の金額=譲渡所得金額

<2>ご質問の譲渡所得金額

1,000 万円− 2,000 万円× 1,000 万円/5,000 万円=600 万円

3、申告要件

この特例を受けるためには、確定申告書に所定の事項を記載の上、譲渡所得の内訳書(確定申告書付表兼計算明細書)〔土地・建物用〕を添付して提出する必要があります。

Q28 固定資産の交換の特例(事例1)

借地人が家を建て替えるのに際し、借地権の一部と底地の一部を交換しないかと申し出がありました。この土地の時価は2億円、面積は800㎡、借地権は60%ですが、この場合交換の特例を利用すると地主である私の持分と借地人の持分はそれぞれ何㎡ずつになりますでしょうか。

地主であるあなたは320㎡、借地人は480㎡の更地をそれぞれ所有することになります。

【解説】

1、適用要件

固定資産である土地や建物を同じ種類の資産と交換したときは、譲渡がなかったものとする特例があり、これを固定資産の交換の特例といいます。

この特例は、同種の固定資産と交換することが要件の一つとなっており、土地は土地、建物は建物との交換が条件となります。

この場合、借地権は土地の種類に含まれます。

したがって、地主が建物の敷地として貸している土地、いわゆる底地の一部とその土地を借りている人の借地権の一部との交換も、土地と土地との交換になり、その他の要件にも当てはまれば、固定資産の交換の特例を受けることができます。

2、具体的計算

地主が取得する更地面積 800㎡×40 %=320㎡

借地人が取得する更地面積 800㎡×60 %=480㎡

Q30 マイホームを譲渡した場合の特別控除(概要)

マイホームを売った場合の一般的な取り扱いについて教えてください。

マイホーム、即ち居住用財産である建物、土地を売却して、利益が出た場合も、他の資産を売却した時と同様に、所得税がかかることになります。

しかし、マイホームという財産の性格を考慮して次の2つの特例適用があります。

<1> 譲渡所得を計算する上で、「3,000万円の特別控除」を受けることができます。

<2> その所有期間の長短に応じて、所得税額を計算する上で、軽減税率が適用されます。(Q36参照)

本問では、<1>の「3,000万円控除」について説明します。

しかし、マイホームという財産の性格を考慮して次の2つの特例適用があります。

<1> 譲渡所得を計算する上で、「3,000万円の特別控除」を受けることができます。

<2> その所有期間の長短に応じて、所得税額を計算する上で、軽減税率が適用されます。(Q36参照)

本問では、<1>の「3,000万円控除」について説明します。

【解説】

1、マイホームを売った場合の所得金額の計算方法

マイホームを売った場合の譲渡所得の金額の算定式は、

譲渡所得金額=譲渡価額- ( 取得費+譲渡費用) - 3,000 万円の特別控除

となりますので、上記事例の譲渡所得金額は、

5,000万円-(5,000万円×5%+20万円)-3,000万円

=1,730万円

となります。

2、税務上「3 ,000 万円の特別控除」を受けられるかどうかの検討

マイホームではなく、他の不動産、例えば賃貸用のマンションを売った場合は「3 ,000万円控除」は認められません。従って税務上では「マイホームを売った場合」の詳細が定義づけられています。

従って、下記(1)〜(5)の要件を満たしているか、確認する必要があります。

(1)「マイホームを売った場合」とは

自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ることを言います。原則として所有期間の長短は関係ありません。

また、以下のような家屋を売っても、この場合の「マイホーム」に該当しません。

<1>この特例を受けることだけを目的として入居したと認められる家屋

<2>居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他一時的な目的で入居したと認められる家屋

<3>別荘などのように主として趣味、娯楽又は保養のために所有する家屋

(2)住まなくなったマイホームは除外されるのか

<1>単身赴任等の特殊な事情により、一時的に住んでいないマイホーム

単身赴任、転地療養等により他の場所に住んでいる場合でも、配偶者等が引き続きその家屋に住んでおり、その人の単身赴任等の事情が解消したときは配偶者等とともに再びその家屋に住むことが予定されている場合は、その人にとっても居住用家屋として取り扱われ、「マイホーム」に該当します。

<2>単身赴任等の特殊な事情がない場合

以前に住んでいた家屋や家屋とともにその敷地等を売る場合には、住まなくなった日から3年目の年の12月31日までに売らなければなりません。

住んでいた家屋又は住まなくなった家屋を取り壊し、その敷地を売る場合は、次の二つの要件すべてを満たさなければなりません。

イ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年目の年の12月31日までに売ること。

ロ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと

<3>災害によって家屋が滅失している場合

災害によって家屋が滅失している場合には、その敷地を住まなくなった日から3年目の年の12月31日まで(注)に売ること。

(注)東日本大震災により滅失した家屋の場合は、災害があった日から7年を経過する日の属する年の12月31日までとなります。

(3)誰に売るのか

親から子、夫から妻、社長から社長の会社へ売るなど、売手と買手の関係が、親子や夫婦など特別な間柄でないことが必要です。

(4)近年に、マイホームに関する特例を受けていないか

売った年の前年及び前々年にこの特例又はマイホームの買換えやマイホームの交換の特例若しくは、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないことが必要です。

(5)他の特例の適用を受けていないか

売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないことが必要です。

3、適用を受けるための手続き

この特例を受けるためには、一定の書類を添えて確定申告をすることが必要です。

Q31 マイホームを譲渡した場合の特別控除(事例1)

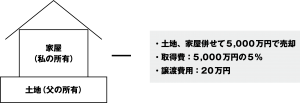

私が父と住んでいるマイホーム(土地が父の所有、建物が私の所有である場合)を売った場合は特別控除が受けられますか。

Q30で解説しました「3,000万円の特別控除」は、マイホームである家屋及び土地の所有者が同一の場合でした。

しかし、家屋の所有者と敷地の所有者が異なる場合でも、Q30で解説した要件を満たし、更に一定の要件を満たせば「3,000万円控除」を受けることができます。

しかし、家屋の所有者と敷地の所有者が異なる場合でも、Q30で解説した要件を満たし、更に一定の要件を満たせば「3,000万円控除」を受けることができます。

【解説】

1、あなたが「3 ,000 万円の特別控除」を受けられるかの検討

まず、家屋の所有者である子が受けることができるかを検討します。

Q30で解説しました通り、自分が住んでいる家屋を売った場合は、税務上「マイホームを売った場合」に該当します。従って、あなたの譲渡所得の計算において、「3 ,000万円の特別控除」を受けることができます。

2、父が「3 ,000 万円の特別控除」を受けられるかの検討

次に、家屋の所有者ではない父について検討します。

Q30で解説しました通り、原則は、自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ることが、「マイホームを売った場合」に該当します。

本問の場合、父はその土地の上にある家屋に住んでいますが、売却するのは土地のみであり、上記の「マイホームを売った場合」に該当しないように見えます。しかし、次の要件のすべてを満たした場合には、父もこの特例を受けることができます。

<1>敷地を家屋と同時に売ること。

<2>家屋の所有者と敷地の所有者とが親族関係にあり、生計を一にしていること。

<3>その敷地の所有者は、その家屋の所有者と一緒にその家屋に住んでいること。

3、父と子の所得計算

本問の場合の特別控除は、

・家屋の所有者と敷地の所有者とを合わせて3 ,000万円まで

・控除順序はあなた(家屋の所有者)→父(敷地の所有者)

となります。

例えば家屋の売却価格が2 ,000万円、土地の売却価格が3 ,000万円である場合は、各々の譲渡所得額は以下の通りとなります。