大いに活用したい生命保険

目次

大いに活用したい生命保険

加入メリット~企業防衛対策に利用できる

企業が生命保険を利用する目的には、さまざまなものがあります。一般的には、社長に万が一のことがあった際の企業防衛対策が、基本になります。社長に病気や不慮の事故などが起こった場合、経済的損失は多大なものになります。事業の存続にかかわるケースも多く、あらかじめ対策をしておくことが重要になります。社員や家族が路頭に迷わないように、保険を活用し、必要保障額を確保します。ですから、借入金が多く資金繰りが厳しい企業こそ、保障が必要とも言えます。保険を解約して資金繰りにあてる経営者の方もいますが、リストラにも優先順位があります。必要保障額の考え方については後述しますが、借入金と必要運転資金の合計額に生命保険金にかかる税金を逆算した金額が最低限の必要保障額になります。一般的にはこれに社長の遺族保障を目的に、役員退職慰労金額を加算して必要保障額を算定します。

加入メリット~役員の退職慰労金準備や従業員の福利厚生に利用できる

次に、役員の退職慰労金準備や従業員の福利厚生目的の加入があります。具体的には役 員や従業員が在職中に死亡した場合には、死亡保険金を原資として退職金や弔慰金を遺族 に支払うことができます。 また、役員や従業員が定年退職などで退職した場合には、満期保険金や解約返戻金を退 職金の原資とすることができます。生命保険を活用する利点としては、死亡退職と生前退 職の両方に対応できる点があげられます。

加入メリット~会社の費用として計上すれば節税策として利用できる

節税目的でも生命保険は活用されます。詳細は後述しますが、保険料の全部、または一 部を会社の費用として税金を圧縮しながら、将来の満期や解約時には一定の満期(または 解約)保険金を受け取ることができます。ただし、節税目的だけの保険加入は結果として、ただの利益の繰り延べで終わってしま う場合も多く、オススメできません。一方で、企業業績が良いときに何の対策もしない企 業は、景気悪化時の体力が弱いことも事実です。 企業業績が良いときに不良資産(含み損のある不動産やゴルフ会員権など)の処分や、 不良債権や不良在庫の処理を行い、財務体質を強化しながら、適切な企業防衛計画や役員 退職金、従業員福利厚生制度の導入のための生命保険に加入していくことで、不況に強い 会社を作ることができます。 今年は100年に1度と言われる金融・経済危機に直面していますが、業績が良いとき に適切な対策を行なっていた企業は、優良資産や生命保険という含み資産を持っています ので、たとえば、生命保険契約の一部を解約し、雑収入を計上することにより赤字を回避 し、金融機関や得意先への信用低下に対応し、入ってくる解約返戻金資金を資金繰りにあ てて危機対策を行うような対応が可能になるわけです。 経営の舵取りに良きアドバイザーを活用することが重要でしょう。

企業が生命保険を利用する目的には、さまざまなものがあります。一般的には、社長に万が一のことがあった際の企業防衛対策が、基本になります。社長に病気や不慮の事故などが起こった場合、経済的損失は多大なものになります。事業の存続にかかわるケースも多く、あらかじめ対策をしておくことが重要になります。社員や家族が路頭に迷わないように、保険を活用し、必要保障額を確保します。ですから、借入金が多く資金繰りが厳しい企業こそ、保障が必要とも言えます。保険を解約して資金繰りにあてる経営者の方もいますが、リストラにも優先順位があります。必要保障額の考え方については後述しますが、借入金と必要運転資金の合計額に生命保険金にかかる税金を逆算した金額が最低限の必要保障額になります。一般的にはこれに社長の遺族保障を目的に、役員退職慰労金額を加算して必要保障額を算定します。

加入メリット~役員の退職慰労金準備や従業員の福利厚生に利用できる

次に、役員の退職慰労金準備や従業員の福利厚生目的の加入があります。具体的には役 員や従業員が在職中に死亡した場合には、死亡保険金を原資として退職金や弔慰金を遺族 に支払うことができます。 また、役員や従業員が定年退職などで退職した場合には、満期保険金や解約返戻金を退 職金の原資とすることができます。生命保険を活用する利点としては、死亡退職と生前退 職の両方に対応できる点があげられます。

加入メリット~会社の費用として計上すれば節税策として利用できる

節税目的でも生命保険は活用されます。詳細は後述しますが、保険料の全部、または一 部を会社の費用として税金を圧縮しながら、将来の満期や解約時には一定の満期(または 解約)保険金を受け取ることができます。ただし、節税目的だけの保険加入は結果として、ただの利益の繰り延べで終わってしま う場合も多く、オススメできません。一方で、企業業績が良いときに何の対策もしない企 業は、景気悪化時の体力が弱いことも事実です。 企業業績が良いときに不良資産(含み損のある不動産やゴルフ会員権など)の処分や、 不良債権や不良在庫の処理を行い、財務体質を強化しながら、適切な企業防衛計画や役員 退職金、従業員福利厚生制度の導入のための生命保険に加入していくことで、不況に強い 会社を作ることができます。 今年は100年に1度と言われる金融・経済危機に直面していますが、業績が良いとき に適切な対策を行なっていた企業は、優良資産や生命保険という含み資産を持っています ので、たとえば、生命保険契約の一部を解約し、雑収入を計上することにより赤字を回避 し、金融機関や得意先への信用低下に対応し、入ってくる解約返戻金資金を資金繰りにあ てて危機対策を行うような対応が可能になるわけです。 経営の舵取りに良きアドバイザーを活用することが重要でしょう。

役員退職金の原資確保に――「長期平準定期保険」と「逓増定期保険」

保険期間が長いのが「長期平準定期保険」

役員退職金原資の確保で使われるのが、「長期平準定期保険」と「逓増定期保険」です。

長期平準定期保険とは、保険期間が長い定期保険のことです。保険期間が長くなることから、保険期間満了時の被保険者の年齢が70歳を超え、かつ、加入時の被保険者の年齢に保険期間の2倍に相当する数を加えた数が、105を超えるものは、保険期間の当初60%に相当する期間は、保険料の1/2が損金算入になります。

〈説例〉その1 加入年齢50歳、保険期間30年

保険期間満了時の被保険者の年齢=80歳

加入時の被保険者の年齢(50歳)に保険期間(30年)の2倍に相当する数を加えた数=110

※ 長期平準定期保険に該当し当初60%の期間は1/2損金

〈説例〉その2 加入年齢50歳、保険期間25年

保険期間満了時の被保険者の年齢=75歳

加入時の被保険者の年齢(50歳)に保険期間(25年)の2倍に相当する数を加えた数=100

※ 長期平準定期保険に該当せず全額損金可能

逓増定期保険とは、保障の金額が保険期間の経過に応じて増加していく定期保険のことです。保険期間の前半は多額の前払い保険料が生じることから、損金算入割合が制限されています。具体的には全額損金、1/2損金、1/3損金、1/4損金になります。計算式はP81に掲載していますので、参照してください。

〈説例〉その1 加入年齢50歳、保険期間25年

保険期間満了時の被保険者の年齢=75歳

加入時の被保険者の年齢(50歳)に保険期間(25年)の2倍に相当する数を加えた数=100

※ 当初60%の期間は1/3損金

〈説例〉その2 加入年齢50歳、保険期間20年

保険期間満了時の被保険者の年齢=70歳

加入時の被保険者の年齢(50歳)に保険期間(20年)の2倍に相当する数を加えた数=90

※ 当初、60%の期間は1/2損金

このように長期平準定期保険や逓増定期保険に加入する場合、被保険者の加入時の年齢や保険期間に応じて損金に算入できる割合が変わりますので、注意が必要です。

役員退職金原資の確保で使われるのが、「長期平準定期保険」と「逓増定期保険」です。

長期平準定期保険とは、保険期間が長い定期保険のことです。保険期間が長くなることから、保険期間満了時の被保険者の年齢が70歳を超え、かつ、加入時の被保険者の年齢に保険期間の2倍に相当する数を加えた数が、105を超えるものは、保険期間の当初60%に相当する期間は、保険料の1/2が損金算入になります。

〈説例〉その1 加入年齢50歳、保険期間30年

保険期間満了時の被保険者の年齢=80歳

加入時の被保険者の年齢(50歳)に保険期間(30年)の2倍に相当する数を加えた数=110

※ 長期平準定期保険に該当し当初60%の期間は1/2損金

〈説例〉その2 加入年齢50歳、保険期間25年

保険期間満了時の被保険者の年齢=75歳

加入時の被保険者の年齢(50歳)に保険期間(25年)の2倍に相当する数を加えた数=100

※ 長期平準定期保険に該当せず全額損金可能

長期平準定期保険

保障の金額が保険期間の経過に応じて増加していく「逓増定期保険」保険期間満了時の被保険者の年齢が70歳を超え、かつ、加入時の被保険者の年齢に保険期間の2倍に相当する数を加えた数が105を超えるもの ▼ 保険期間の当初60%に相当する期間は保険料の1/3が損金

⇓

長期平準定期保険や逓増定期保険は、保険期間が長くなると解約返戻金の額が大きくなるため、損金算入が制限されている。

逓増定期保険とは、保障の金額が保険期間の経過に応じて増加していく定期保険のことです。保険期間の前半は多額の前払い保険料が生じることから、損金算入割合が制限されています。具体的には全額損金、1/2損金、1/3損金、1/4損金になります。計算式はP81に掲載していますので、参照してください。

〈説例〉その1 加入年齢50歳、保険期間25年

保険期間満了時の被保険者の年齢=75歳

加入時の被保険者の年齢(50歳)に保険期間(25年)の2倍に相当する数を加えた数=100

※ 当初60%の期間は1/3損金

〈説例〉その2 加入年齢50歳、保険期間20年

保険期間満了時の被保険者の年齢=70歳

加入時の被保険者の年齢(50歳)に保険期間(20年)の2倍に相当する数を加えた数=90

※ 当初、60%の期間は1/2損金

このように長期平準定期保険や逓増定期保険に加入する場合、被保険者の加入時の年齢や保険期間に応じて損金に算入できる割合が変わりますので、注意が必要です。

社長が突然死。「企業防衛」対策としての保険

いったいいくらの資金が必要か~「時価貸信対照表」を作成する

社長に万が一の事態があったときなど、会社の継続が困難になることもあります。その場合には、会社の財産を整理し、借入金などの債務を返済すると同時に、会社を清算するまでの運転資金や、社長の遺族保障のための死亡退職金の手当てもしなければなりません。 そんなときのために生命保険が必要になりますが、どれくらいの資金が必要なのか、見積もるのはむずかしいところです。ここでは、資金の基本的な考え方を確認しましょう。まず、会社の財産、債務の内容を検討する必要があります。帳簿上では財産として決算書に計上されていても簿価では売却できないもの(仮払金や繰延資産など)もあります。また、簿価以上で売却できる含み資産のある財産(優良な土地や上場株式などで値上がりしているもの)もあるので、換価性(売れる可能性)を考慮した時価貸借対照表を作成してみる必要があります。 それにより、債務返済に必要な不足資金を算定し、社長の死亡退職金に会社清算までの運転資金を加えた額の保障が必要になります。ただし、死亡保険金には法人税等がかかる ので、税負担も加算して保障額を算定します。つまり、必要保障額は、

必要保障額=債務返済必要額+清算中の運転資金+死亡退職金+法人税等

となります。

時価貸信対照表作成のポイント

たとえば、商品在庫は簿価で売却できるとは限りません。長期貸付金、仮払金も回収不能なときが多いようです。前払費用(家賃の前払いなどて繰延資産等(ノウハウの権利 金など)の科目は会計上だけの資産であって財産性はありません。含み資産のある土地などは簿価以上で売却できますが、売却益に対する法人税等の支払いを控除して計算しなければなりません。これらの財産の換金性、負債の要支払額を見積もって時価貸借対照表を作成します。

加入する保険選択のポイント

繰り返しになりますが、この保険の加入目的は、あくまで社長に万が一のことがあったときの準備です。ですから、割安な保険料(終身保険と比較して)の定期保険が適しています。 具体的な保障期間ですが、社長の引退予定年齢までで、保険期間を通した保障金額は、将来の必要保障額の見込みが予想しづらいため、基本的には一定のものになります。ただし、必要保障額が年々増加する見込みの会社の場合には、毎年保障金額が増加していく逓増定期保険を応用で使う方法が考えられます。 また、不動産購入のための借入金がある場合など、毎月約定で返済していく借入金部分には、毎年保障額が減少していく逓減定期保険を応用して使う方 法も考えられます。 保険に加入するに際し、生命保険が万が一のときの命綱になるという可能性も考慮して、義理や人情ですすめられるまま加入したり、また、社長や会社の状況の十分な理解もなく、提案書を持ってくるような保険セールスマンは、絶対に避けることも大切です。

社長に万が一の事態があったときなど、会社の継続が困難になることもあります。その場合には、会社の財産を整理し、借入金などの債務を返済すると同時に、会社を清算するまでの運転資金や、社長の遺族保障のための死亡退職金の手当てもしなければなりません。 そんなときのために生命保険が必要になりますが、どれくらいの資金が必要なのか、見積もるのはむずかしいところです。ここでは、資金の基本的な考え方を確認しましょう。まず、会社の財産、債務の内容を検討する必要があります。帳簿上では財産として決算書に計上されていても簿価では売却できないもの(仮払金や繰延資産など)もあります。また、簿価以上で売却できる含み資産のある財産(優良な土地や上場株式などで値上がりしているもの)もあるので、換価性(売れる可能性)を考慮した時価貸借対照表を作成してみる必要があります。 それにより、債務返済に必要な不足資金を算定し、社長の死亡退職金に会社清算までの運転資金を加えた額の保障が必要になります。ただし、死亡保険金には法人税等がかかる ので、税負担も加算して保障額を算定します。つまり、必要保障額は、

必要保障額=債務返済必要額+清算中の運転資金+死亡退職金+法人税等

となります。

時価貸信対照表作成のポイント

たとえば、商品在庫は簿価で売却できるとは限りません。長期貸付金、仮払金も回収不能なときが多いようです。前払費用(家賃の前払いなどて繰延資産等(ノウハウの権利 金など)の科目は会計上だけの資産であって財産性はありません。含み資産のある土地などは簿価以上で売却できますが、売却益に対する法人税等の支払いを控除して計算しなければなりません。これらの財産の換金性、負債の要支払額を見積もって時価貸借対照表を作成します。

加入する保険選択のポイント

繰り返しになりますが、この保険の加入目的は、あくまで社長に万が一のことがあったときの準備です。ですから、割安な保険料(終身保険と比較して)の定期保険が適しています。 具体的な保障期間ですが、社長の引退予定年齢までで、保険期間を通した保障金額は、将来の必要保障額の見込みが予想しづらいため、基本的には一定のものになります。ただし、必要保障額が年々増加する見込みの会社の場合には、毎年保障金額が増加していく逓増定期保険を応用で使う方法が考えられます。 また、不動産購入のための借入金がある場合など、毎月約定で返済していく借入金部分には、毎年保障額が減少していく逓減定期保険を応用して使う方 法も考えられます。 保険に加入するに際し、生命保険が万が一のときの命綱になるという可能性も考慮して、義理や人情ですすめられるまま加入したり、また、社長や会社の状況の十分な理解もなく、提案書を持ってくるような保険セールスマンは、絶対に避けることも大切です。

生命保険の解約は慎重に! 節税対策のはずが税制改正で効果減も

税制改正による節税が規制されることも

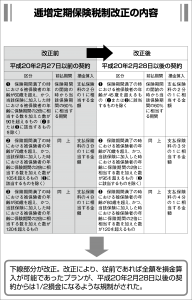

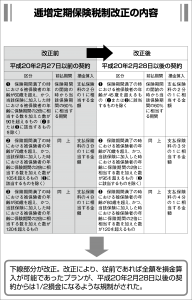

生命保険契約を活用した節税対策は、税制改正により規制されることがあります。まず平成20年2月28日付逓増定期保険の通達改正があげられます。

逓増定期保険とは、死亡保障額が一定率で毎年増えていく定期保険で、インフレや必要保障額の増加に対応できる商品です。

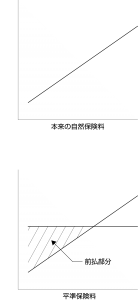

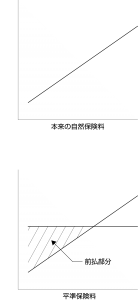

あくまでも定期保険なので、満期保険金はありません。保険料のしくみは、年齢が上がると死亡リスクが高くなるので、本来は毎年保険料が上がります。

逓増定期保険のように毎年保障額が増える場合も、当然、保障が増える分だけ毎年保険料が上がるわけですが、実際は保険期間中の保険料を同額にするように平準化して保険料を計算・徴収しています。

つまり、保険期間の前半に支払う保険料には、保険期間の後半部分に対応する前払い保険料が含まれていることになります。よって、保険期間の途中で解約するとこの前払いした部分の金額が、解約返戻金として戻ってくることになるわけです。

保険期間を長くすればするほど、その効果は高くなります。

このしくみを利用した節税対策で解約返戻率が、かなり高い対策が行われるようになったため、次のような通達改正による規制が行われました。

税制改正で「全額損金になる逓増定期保険」は加入が困難に

下の図表を見てみましょう。たとえば、改正前は50歳の社長が保険期間20年の逓増定期保険に加入した場合、保険期間満了時の年齢は70歳になります。しかし、加入時の年齢50歳に保険期間20年×2を加えても90でおさまりますから、全額損金算入が可能だったわけです。

ところが改正後は、保険期間満了時の年齢が45歳を超えるものはすべて損金算入が制限され、事例のケースでは1/2が損金になります。年齢制限が変更になったことにより、社長が全額損金の逓増定期保険に加入することは、むずかしくなったわけです。

税制改正前の有利な契約条件は解約で終了。保険見直しは慎重に!

今回の税制改正は、平成20年2月28日以後の契約から適用されたので、平成20年2月27日以前の既契約については、今後支払う保険料についても従前の有利な取り扱いを継続できます(経過措置)。ところが、せっかくの経過措置も、保険を解約した時点で終了しますので、既契約の解約など見直しは慎重に行うべきでしょう。

がん保険が改正されました

平成24年4月27日付でがん保険の取り扱いが改正され、平成24年4月27日以後の契約のがん保険の取り扱いは次のようになります(詳細は巻末資料を参照)。

「終身払込の場合」

加入時の年齢から105歳までの期間を計算上の保険期間とし、その保険期間開始の時から保険期間の50%に相当する期間を経過するまでの期間にあっては、各年の支払保険料の額のうち2分の1に相当する金額を前払金等として資産に計上し、残額については損金の額に算入することになりました。

※平成24年4月26日以前の契約は、今後も全額損金算入が可能です。

生命保険契約を活用した節税対策は、税制改正により規制されることがあります。まず平成20年2月28日付逓増定期保険の通達改正があげられます。

逓増定期保険とは、死亡保障額が一定率で毎年増えていく定期保険で、インフレや必要保障額の増加に対応できる商品です。

あくまでも定期保険なので、満期保険金はありません。保険料のしくみは、年齢が上がると死亡リスクが高くなるので、本来は毎年保険料が上がります。

逓増定期保険のように毎年保障額が増える場合も、当然、保障が増える分だけ毎年保険料が上がるわけですが、実際は保険期間中の保険料を同額にするように平準化して保険料を計算・徴収しています。

つまり、保険期間の前半に支払う保険料には、保険期間の後半部分に対応する前払い保険料が含まれていることになります。よって、保険期間の途中で解約するとこの前払いした部分の金額が、解約返戻金として戻ってくることになるわけです。

保険期間を長くすればするほど、その効果は高くなります。

このしくみを利用した節税対策で解約返戻率が、かなり高い対策が行われるようになったため、次のような通達改正による規制が行われました。

税制改正で「全額損金になる逓増定期保険」は加入が困難に

下の図表を見てみましょう。たとえば、改正前は50歳の社長が保険期間20年の逓増定期保険に加入した場合、保険期間満了時の年齢は70歳になります。しかし、加入時の年齢50歳に保険期間20年×2を加えても90でおさまりますから、全額損金算入が可能だったわけです。

ところが改正後は、保険期間満了時の年齢が45歳を超えるものはすべて損金算入が制限され、事例のケースでは1/2が損金になります。年齢制限が変更になったことにより、社長が全額損金の逓増定期保険に加入することは、むずかしくなったわけです。

税制改正前の有利な契約条件は解約で終了。保険見直しは慎重に!

今回の税制改正は、平成20年2月28日以後の契約から適用されたので、平成20年2月27日以前の既契約については、今後支払う保険料についても従前の有利な取り扱いを継続できます(経過措置)。ところが、せっかくの経過措置も、保険を解約した時点で終了しますので、既契約の解約など見直しは慎重に行うべきでしょう。

がん保険が改正されました

平成24年4月27日付でがん保険の取り扱いが改正され、平成24年4月27日以後の契約のがん保険の取り扱いは次のようになります(詳細は巻末資料を参照)。

「終身払込の場合」

加入時の年齢から105歳までの期間を計算上の保険期間とし、その保険期間開始の時から保険期間の50%に相当する期間を経過するまでの期間にあっては、各年の支払保険料の額のうち2分の1に相当する金額を前払金等として資産に計上し、残額については損金の額に算入することになりました。

※平成24年4月26日以前の契約は、今後も全額損金算入が可能です。