扶養控除等異動申告書記入例・書き方!給与所得者令和2年分年末調整

年末調整をするためには、給与所得者の扶養控除等異動申告書を提出する必要があります。

毎年記入しているものであるため、会社に勤めている人であれば誰でも一度は書いたことがあると思います。

しかし、毎年記入するものであるとはいえ、年に一回だけの記入だと、その翌年になると記入する必要のある項目がどこなのかがわからなくなってしまいますよね(^^;

また、給与所得者の扶養控除等異動申告書は、令和2年分からは様式の一部が変更されているため、記入例をもとに書き方を把握しておく必要があります。

ここでは、給与所得者の扶養控除等異動申告書の書き方を記入例とともに、詳しく見ていきたいと思います。

目次

給与所得者の扶養控除等異動申告書とは?

給与所得者の扶養控除等異動申告書は、扶養家族に当たる配偶者や親族がいることを申請する時に必要になる書類です。

この書類を用いて、扶養家族に当たる配偶者や親族がいることを申請することで、所得税の扶養控除を受けることができます。

勤務先に給与所得者の扶養控除等異動申告書を提出するタイミングは、以下の通りです。

- 年末調整

- 新しく就職または転職をした場合

- 扶養控除等異動申告書の内容に変更が生じた場合

それでは、それぞれの場合について、詳しく見ていきたいと思います。

まず、翌年1月からの所得税額は、給与所得者の扶養控除等異動申告書の内容をもとにして計算されるため、毎年、年末調整の時に翌年分の書類を提出する必要があります。

そのため、多くの会社では、その年の分と翌年分の両方を年末調整の時に提出するように求めていることが多いわけですね。

また、新しく就職または転職をした場合には、最初の給与が支払われる前日までに提出する必要があります。

この時、年度途中に転職をした場合においても同様に、最初の給与が支払われる前日までに提出する必要があります。

その他、結婚・出産、離婚などで給与所得者の扶養控除等異動申告書の内容に変更が生じた場合には、所得税の再計算が必要になるため、内容を訂正して再提出する必要があります。

給与所得の扶養控除等申告書のメリットとデメリットは?

給与所得の扶養控除等申告書を提出するメリット

給与所得の扶養控除等申告書を提出することで、年末調整の時に所得税の扶養控除を受けることができるという点が最大のメリットです。

所得税の税率は所得金額によって異なるため、扶養控除の効果は一律ではないものの、大きな節税効果につながります。

また、提出した給与所得の扶養控除等申告書をもとに所得税の計算を行うため、所得税の金額が正確になるのもメリットといえます。

給与所得の扶養控除等申告書を提出しないデメリット

給与所得の扶養控除等申告書を提出しなかった場合には、勤務先に年末調整をしてもらうことができなくなります。

所得税についても、税務署では扶養家族の人数が把握できず、次の年度の扶養控除の金額がわからないため、納税するべき金額が多くなってしまいます。

つまり、給与所得の扶養控除等申告書を提出しなかったことが原因で、所得税の納税額が増えるため、手取りが減少してしまうのがデメリットになります。

【令和3年分】給与所得者の扶養控除等異動申告書の書き方

それでは、令和3年分の給与所得者の扶養控除等異動申告書の書き方を記入例とともに詳しく見ていきたいと思います。

また、令和3年分の給与所得者の扶養控除等異動申告書の変更点や、適切に提出するためのポイントについても、一緒に見ていきましょう。

【令和3年分】給与所得者の扶養控除等異動申告書の変更点は?

平成31年分をもとに、令和3年分の給与所得者の扶養控除等異動申告書の変更点について、詳しく見ていきたいと思います。

所得の見積額

所得の見積額の変更点とは、以下の通りです。

同一生計配偶者の所得の見積額:38万円以下→48万円以下

平成31年分に比べて、令和3年分の方が、見積額の基準が高くなっていますね。

これは、所得税法が改正されたことにより、基礎控除額が38万円から48万円に引き上げられたことによる改正があったからです。

単身児童扶養者の記入欄

単身児童扶養者の記入欄が追加されました。

![]()

単身児童扶養者とは、児童扶養手当の支給を受けているシングルマザーあるいはシングルファザーのことをいいます。

ただし、事実婚の場合は、単身児童扶養者には該当しないため、注意が必要です。

これは、地方税法が改正されたことにより、個人住民税の非課税対象者に、単身児童扶養者が追加されたからです。

給与所得者の扶養控除等異動申告書の書き方を記入例とともにご紹介!

それでは、給与所得者の扶養控除等異動申告書の書き方を記入例とともにご紹介します。

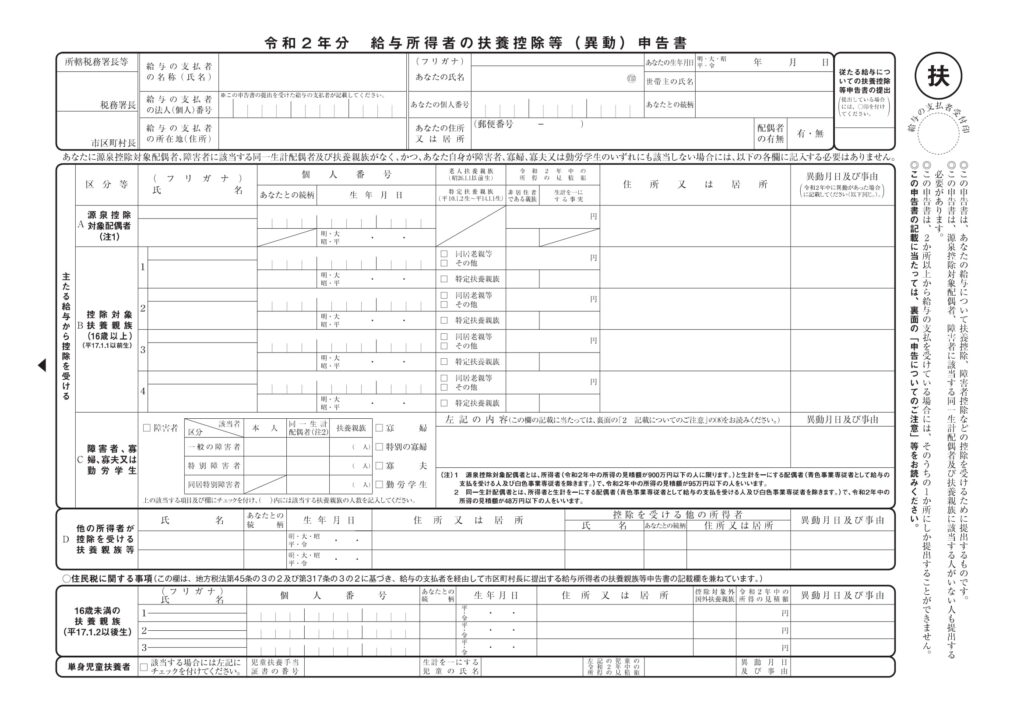

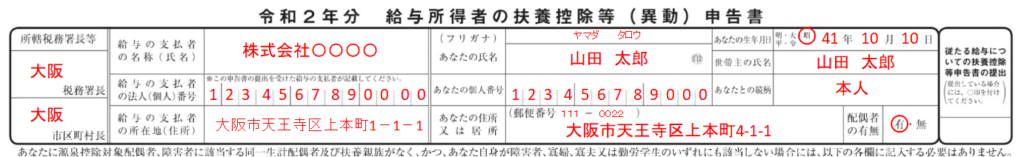

給与支払者と申告者の情報

以下の項目には、給与支払者と申告者の情報を記入します。

まず、勤務先の所轄税務署名と給与支払者の名称(氏名)、法人(個人)番号、所在地(住所)を記入します。

給与支払者の名称(氏名)については、法人であれば会社名、個人事業主であれば屋号または事業主氏名を記入します。

所在地(住所)については、支店や営業所など、本社以外の勤務である場合には、本社の住所を記入します。

これらの項目は、会社側が記入するものとなります。

次に、申告者の氏名、個人番号、住所、生年月日、世帯主の氏名、続柄、配偶者の有無をそれぞれ記入します。

住所については、令和3年1月1日時点のものを記入します。

世帯主が申告者と同一である場合は、続柄は本人となりますが、世帯主が配偶者である場合には、夫または妻と記入します。

ダブルワークの場合、どちらか一方の勤務先での年末調整で所得控除が控除しきれないこともあります。

その場合には、もう一方の勤務先で申告書を提出すれば、余った控除を受けることができます。

申告書を複数提出する場合には、この項目に〇をつけます。

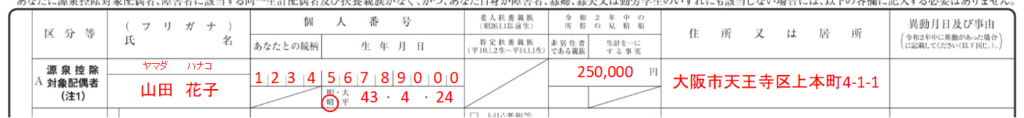

A:源泉控除対象配偶者

以下の項目には、源泉控除対象配偶者の情報を記入します。

源泉控除対象配偶者とは、以下の要件に該当する人のことをいいます。

- 給与所得者と生計を共にしている

- 青色事業専従者として給与が支払われていない

- 白色事業専従者ではない

- 給与所得者の合計所得金額の見積額が900万円以下

- 給与所得者の配偶者の合計所得金額の見積額が95万円以下(給与収入が150万円以下)

これらの要件に該当している配偶者がいる場合には、この項目に配偶者の氏名と個人番号、生年月日、令和2年中の所得の見積額、住所をそれぞれ記入します。

申告者と同居しており、住所が同一である場合には、「同上」と記入する形でもOKです。

「異動月日及び事由」については、令和3年中に異動があった場合に記入してください。

異動がなかった場合には、空欄のままで大丈夫です。

B:控除対象扶養親族(16歳以上)

以下の項目には、控除対象扶養親族の情報を記入します。

-1024x222.png)

控除対象扶養親族とは、以下の要件に該当する人のことをいいます。

- 配偶者以外の扶養親族(16歳以上)

- 給与所得者と生計を共にしている

- 青色事業専従者として給与が支払われていない

- 白色事業専従者ではない

- 扶養親族の合計所得金額の見積額が48万円以下(給与収入が103万円以下)

これらの要件に該当している扶養親族がいる場合には、この項目に配偶者の氏名と個人番号、生年月日、令和3年中の所得の見積額、住所をそれぞれ記入します。

進学等で別居している扶養親族がいる場合には、非居住者欄に〇をつけてください。

国外で別居している扶養親族がいる場合には、上記の他に、合計送金額を記入するとともに、親族関係書類と送金関係書類を提出する必要があります。

また、扶養親族の年齢が19歳以上23歳未満である場合には「特定扶養親族」、70歳以上である場合には「同居老親等」、70歳未満である場合には「その他」にチェックをします。

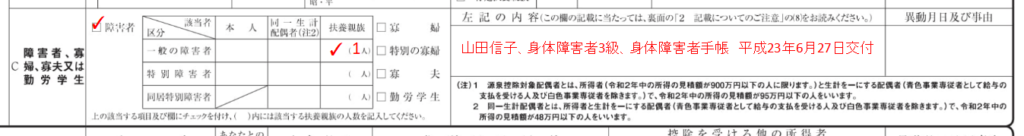

C:障害者、寡婦、寡夫又は勤労学生

以下の項目には、障害者、寡婦、寡夫又は勤労学生の情報を記入します。

こちらの項目は、給与所得者および配偶者、扶養親族の中に、障害者、寡婦、寡夫又は勤労学生がいる場合に記入する項目となります。

障害者の場合は、「一般障害者」「特別障害者」「同居特別障害者」の3つの項目があります。

本人または同一生活配偶者に該当する場合はチェックのみ、扶養親族に該当する場合はチェックと人数を記入します。

なお、障害者控除は16歳未満の扶養親族にも適用されるため、該当する場合には記入を忘れないようにしましょう。

この項目を記入した場合には、左記の内容に障害者手帳の種類や障害の等級なども記入します。

また、寡婦、特別の寡婦、寡夫、勤労学生のいずれか、該当するものにチェックをつけます。

異動月日及び事由の項目については、令和3年中に異動がなかった場合には、空欄のままで大丈夫です。

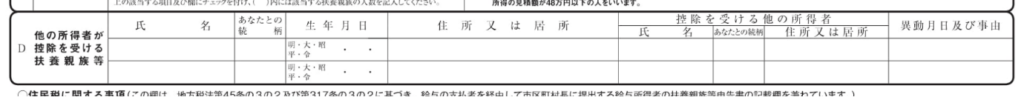

D:他の所得者が控除を受ける扶養親族等

以下の項目には、他の所得者が控除を受ける扶養親族等の情報を記入します。

この項目は、共同して扶養している親族がいる場合に、申告者以外の人が扶養控除を受けた場合の扶養親族の情報を書きます。

年末調整の計算には直接関係していない項目となるため、記入の必要がない場合も多いです。

勤務先からの記入の指示がない場合には、空欄で問題ないでしょう。

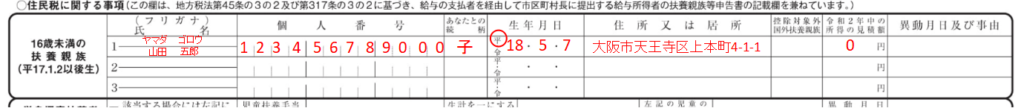

16歳未満の扶養親族

以下の項目には、16歳未満の扶養親族の情報を記入します。

こちらの項目は、所得税ではなく、住民税の計算を行うために記入する必要があります。

大体の場合は、給与所得者の子どもの情報を書くことになります。

16歳未満の扶養親族がいる場合には、対象者の氏名、個人番号、続柄、生年月日、住所、令和2年中の所得の見積額を記入します。

単身児童扶養者

以下の項目には、単身児童扶養者の情報を記入します。

![]()

上述しましたが、こちらの項目は、児童扶養手当の支給を受けているシングルマザーやシングルファザーが記入する項目として新しく追加されたものになります。

詳しくは、以下の要件に該当する人のことをいいます。

- 現在、単身であること(事実婚は除く)

- 児童扶養手当を受けている児童の所得の見積額が48万円以下

- 受給者である親の合計所得金額が135万円以下

また、事実婚であっても婚姻関係と同様に扱われるため、上記の要件を満たしたことにはならないので注意しましょう。

何らかの事情により、配偶者の生死が明らかでない場合には、単身だと認められるため、チェックを入れて問題ありません。

左から順に、児童扶養手当証書の番号、生計を一にする児童の氏名、児童の令和3年中の所得の見積額を記入します。

給与所得者の扶養控除等異動申告書を適切に提出するためのポイント

給与所得者の扶養控除等異動申告書を適切に提出するためのポイントは、以下の通りです。

- ダブルワークの場合は一方の職場に提出するだけで良い

- パート・アルバイトの場合にも提出する必要がある

- 法改正に伴い、所得の見積額の計算に注意する

それでは、それぞれの場合について、詳しく見ていきたいと思います。

1.ダブルワークの場合は一方の職場に提出するだけで良い

最近では、副業を認める会社も多いため、従業員の中には複数の会社で働いている人もいると思います。

複数の会社で働いている場合には、勤務先の会社すべてに給与所得者の扶養控除等異動申告書を提出してはいけないことになっています。

そのため、勤務先の会社のうち、1社で給与所得者の扶養控除等異動申告書を提出しましょう。

また、複数の会社で働いており、給与所得者の扶養控除等異動申告書を適切に提出した場合には、最終的に、自分で合算して確定申告を行う必要があります。

2.パート・アルバイトの場合にも提出する必要がある

パート・アルバイトの場合、年末調整の対象になる要件は以下の通りです。

- 1年を通じて勤務している場合

- 年度の途中で就職し、年末まで勤務している場合

- 年度の途中で退職した場合

また、年度の途中で退職した場合には、以下の要件に該当するかどうかがポイントになります。

- 海外支店等に転勤した

- 死亡退職した

- 著しい心身障害により退職した

- 12月に支給される給与等の支払いを受けた後に退職した

- パートの当年中の支払い給与総額が103万円以下

上記に挙げた要件を1つでも満たしている場合には、年末調整のために、給与所得者の扶養控除等異動申告書を提出する必要があります。

ただし、複数の会社でパート・アルバイトをしていて、別の勤務先で給与所得者の扶養控除等異動申告書を提出している場合には、他の会社での提出は不要になります。

3.法改正に伴い、所得の見積額の計算に注意する

2020年1月から源泉所得税が改正され、給与所得控除が10万円引き下げられました。

これにより、扶養親族の合計所得金額の要件も変更になるので、正しく提出するためには、以下のポイントに注意して記入する必要があります。

- 扶養親族の年収を適切に把握しておく

- 扶養親族の条件を改めて確認しておく

- 扶養親族の年収から給与所得控除になる55万円を引いた額を記入する

上記の内容を間違えて記入してしまうと、所得税の扶養控除額を正しく算出することができないので、計算間違いや書き間違いがないようにしっかりと確認しておきましょう。

給与所得者の扶養控除異動申告書を正しく記入しよう!

給与所得者の扶養控除異動申告書は、項目が多いので、大変複雑に見えてしまいます。

しかし、どんな項目があるのか、記入の必要のあるものは何なのかさえわかってしまえば、記入自体はそれほど難しいものではありません。

給与所得者の扶養控除異動申告書を提出し忘れてしまうと、自分で確定申告を行わなければいけなくなります。

そのせいで、本来は支払わなくても良かった所得税が課税されてしまうため、結果として給料が減ってしまうのは痛いですよね。

また、記入漏れなどがある場合にも、年末調整での計算が正確に行われないので、税金面で損をすることになってしまうかもしれません。

それを避けるためにも、上記を参考に、正しく記入して提出しましょう(^^♪